Visa, operator de plăți digitale și carduri, companie prezentă și în Republica Moldova a venit cu o reacție referitor la proiectul de lege privind plafonarea comisionului de achiziție. În viziunea Svetlanei Chirva, vicedirector, manager regional Visa pentru Ucraina, Moldova și Belarus acțiunea ar putea afecta dezvoltarea economiei fără numerar a Republicii Moldova.

În continuare vă prezentăm reacția integrală a companiei:

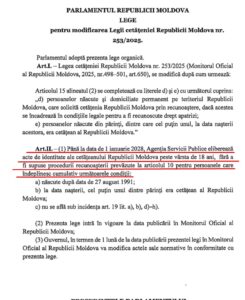

Un proiect de lege privind plafonarea comisionului plătit de comercianți pentru fiecare tranzacție cu cardul de plată sau așa-numitul comision de achiziție a fost înaintat Parlamentului Republicii Moldova spre dezbatere publică. Proiectul propune măsuri drastice – fixarea la nivel legislativ a plafonării acestui comision în cuantum de 0,5% din costul unei tranzacții de plată, nu mai mult de 5 lei moldovenești.

Peste tot în lume, comisionul de achiziție și comisionul de plăți interbancare (o componentă a comisionului de achiziție) sunt folosite ca instrumente pentru dezvoltarea plăților electronice și, de fapt, stau la baza existenței afacerii de plăți. Mărimea comisionului este determinată în așa fel, încât să se asigure un echilibru între toți participanții de pe piața de plăți, să stimuleze emiterea de carduri bancare și extinderea rețelei de acceptare a acestora.

Visa a sprijinit în mod constant instrumentele bazate pe piață pentru determinarea ratelor comisioanelor interbancare (interchange) și a costului acceptării cardurilor pentru comercianții din întreaga lume. Visa administrează procesul de colectare și transfer al comisionului interbancar în timpul procesului de decontare, dar nu primește venituri din această taxă.

Suntem îngrijorați de proiectul de lege propus și insistăm că plafonul taxelor ar putea avea efecte negative pe termen lung asupra dezvoltării unei economii fără numerar. O astfel de decizie poate periclita obiectivele Republicii Moldova în creșterea plăților electronice ca parte a digitalizării țării, limitând drastic mecanismele de preț ale pieței. O serie de factori pot duce la aceasta.

În primul rând, va exista un dezechilibru între participanții în cadrul ecosistemelor și una dintre părți, în acest caz băncile, nu vor fi interesate să dezvolte acest segment, deoarece costurile acestora nu vor fi acoperite. Drept urmare, băncilor le va fi dificil să ofere utilizatorilor carduri gratuite, sisteme de cashback, perioade de grație pentru cardurile de credit și alte programe de bonus pentru a stimula dezvoltarea și pătrunderea plăților fără numerar, care, la rândul lor, vor contribui la creșterea implicării populației țării ca participanți activi în economia fără numerar a Republicii Moldova.

În al doilea rând, băncile emitente nu vor fi interesate să dezvolte o rețea de terminale POS care să nu ofere o rentabilitate a investiției, să îmbunătățească sistemele de protecție împotriva fraudei, să dezvolte tehnologii de plată, inclusiv servicii inovatoare precum Apple Pay, Garmin Pay, Visa Tap to Phone (tehnologie pentru utilizarea unui smartphone ca terminal POS), extinderea rețelei de plăți contactless în transport și multe alte instrumente de plată.

Pentru a compensa pierderile, băncile vor fi obligate să majoreze comisioane pentru alte tranzacții bancare, ceea ce este de așteptat să ducă la o revizuire a tarifelor pentru deținătorii de carduri și, de asemenea, pentru afacerile pe care o deservesc. În acest caz, pentru a reduce costurile financiare, consumatorii pot reveni la plata în numerar. Un astfel de ciclu de evenimente va duce la o scădere a volumului plăților fără numerar, la o creștere a volumului plăților în numerar și, ca urmare, la creșterea economiei subterane, ceea ce va submina procesul de tranziție a economiei Republicii Moldova către era digitală.

Ca orice sistem de relații economice, sistemul de deservire a plăților fără numerar este un sistem complex de relații pe mai multe niveluri între participanții la piață și doar piața poate gestiona eficient acest proces fără denaturări în favoarea uneia dintre părți. În același timp, orice reglementare a prețurilor, dacă are loc, ar trebui să se bazeze pe o analiză economică cuprinzătoare a consecințelor posibile, inclusiv o evaluare a impactului pe termen scurt și mediu asupra proceselor economice care afectează plățile digitale. Dimpotrivă, observăm că nivelul propus de taxă de 0,5% nu este în conformitate cu ratele care se aplică în alte țări, inclusiv în țările vecine și țările UE. Dacă este să analizăm surse deschise (site-uri ale băncilor care oferă servicii de acceptare a plăților), atunci nivelul ratelor variază între 1% -1,5% pentru acceptarea fizică a cardurilor în POS terminale și 1,8-2% pentru acceptarea plăților online.

În acest sens, vom aduce câteva exemple. Taxa standard pentru Sum Up, un fintech care susține infrastructura de acceptare a plăților pentru întreprinderile mici și mijlocii, în România este de 1,95%. În Mexic, un fintech similar cunoscut sub numele de „Sr Pago” oferă o rată standard de 2,9%. American Square, un furnizor de soluții de plată tranzacționat public, care a înregistrat un succes semnificativ în rândul IMM-urilor din întreaga lume, operează cu o rată de 2,6% pentru tranzacțiile fizice și până la 2,9% pentru tranzacțiile de comerț electronic. Toate fintech-urile enumerate oferă taxe cu mult peste plafonul propus de 0,5%. Situația este aceeași cu achizițiile fizice – de exemplu, una dintre cele mai mari bănci europene oferă rate standard de la 1,45%. Astfel, reglementarea prețurilor în acest domeniu nu este în conformitate cu practica mondială și poate submina eforturile industriei de a dezvolta în continuare plățile fără numerar.

Având la bază experiența noastră globală, suntem convinși că abordarea propusă în proiectul de lege este contrară celor mai bune practici internaționale, inclusiv reglementărilor UE (nu există o reglementare a comisiei de achiziție în niciuna din țările UE). Până în prezent, comisioanele interbancare și de achiziție sunt reglementate în foarte puține țări. Considerăm că este corect ca majoritatea guvernelor să nu fie dispuse să intervină pe piețele care operează într-un regim de liberă concurență prin impunerea unei reglementări nefavorabile pieței și potențial nefavorabile.

Drept alternativă a acestui proiectul de lege, Visa este pregătită să susțină o inițiativă a industriei în strânsă colaborare cu guvernul care va avea ca scop crearea unei economii incluzive fără numerar în Moldova prin:

- îmbunătățirea cadrului de reglementare, cu accent pe crearea condițiilor favorabile pentru promovarea plăților fără numerar în toate categoriile de afaceri, de la micro antreprenori până la mari companii;

- lansarea programelor complexe, inclusiv posibile stimulente fiscale pentru plăți fără numerar, pentru a sprijini sectorul IMM-urilor;

- îmbunătățirea alfabetizării financiare, atât în rândul populației în ansamblu, cât și în rândul antreprenorilor;

- dezvoltarea infrastructurii de acceptare a plăților fără numerar prin investiții din sectorul financiar.

În opinia noastră, o astfel de inițiativă mai largă și mai cuprinzătoare ar contribui mult mai eficient la obiectivul de dezvoltare a economiei fără numerar, decât plafonarea legislativă a taxelor, care nu abordează problemele cheie ale ecosistemului de plăți și nu creează o bază solidă pentru creșterea în continuare a plăților fără numerar.

Surse:

- https://www.swedbank.ee/business/cash/cashflow/cardservice?language=ENG

- https://help.sumup.com/ro-RO/articles/4oI3qHHji2I2S9dyvRfec3-pricing-fees

- https://www.senorpago.com/

AmCham și-a exprimat poziția complexă printr-un demers.