În goana după clienți, instituțiile bancare și non-bancare creează oferte cât mai atractive. Este o practică absolut firească atunci când îți dorești un business sustenabil, care să se dezvolte în timp.

Chiar și așa, unii operatori de pe piață, ignoră aceste regulamente. Vom reveni cu o analiză a ofertelor de pe piață în scurt timp. Până atunci, important este să înțelegeți cum să nu vă lăsați prinși în capcana ofertelor fierbinți.

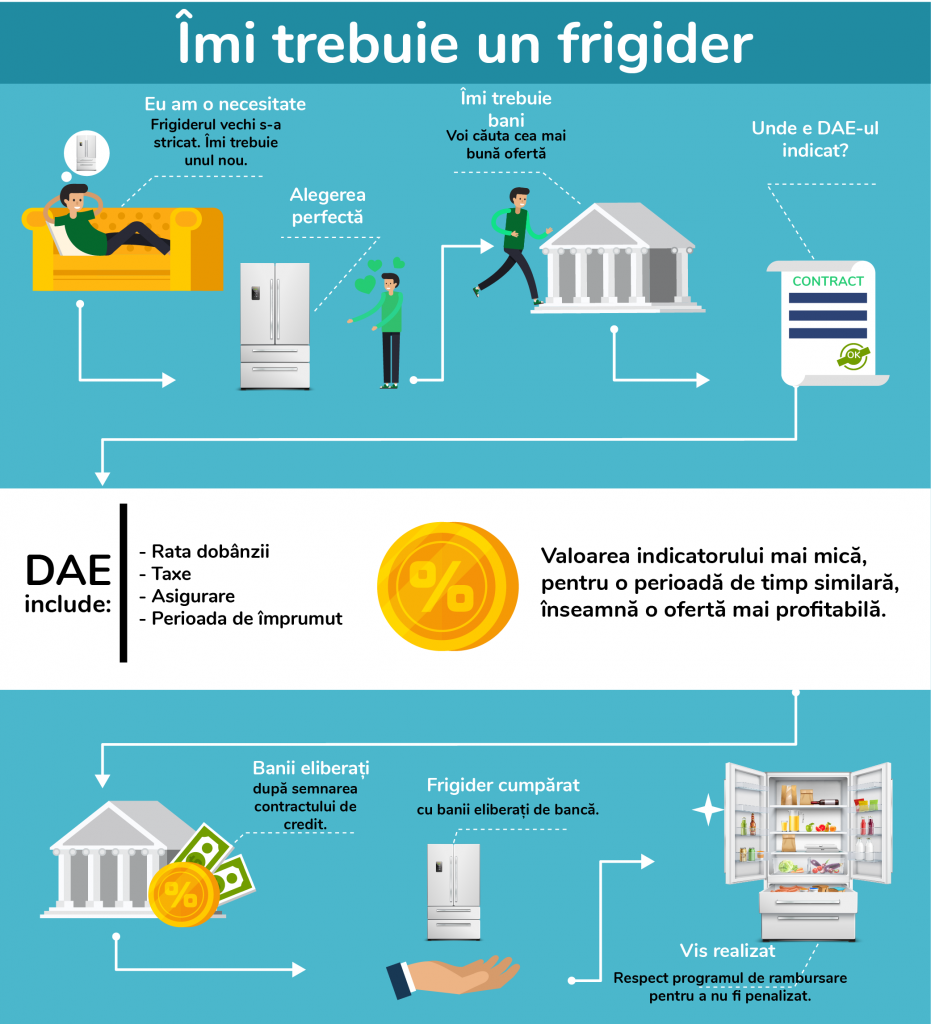

Principalul indicator în analiza ofertelor creditelor bancare și nebancare este Dobânda Anuală Efectivă sau DAE. Acest indicator ne ajută să înțelegem care este cea mai atractivă ofertă în timp, să luăm în calcul toate elementele ce formează prețul final al unui împrumut.

DAE este un concept impus atât de către Uniunea Europeană, cât și de către Statele Unite ale Americii, cu ajutorul căruia se exprimă, sub formă de procent, costul total al unui instrument financiar. Scopul pentru care a fost creat DAE este acela de a facilita compararea de credite, într-o manieră simplă și la îndemâna oricui – deci să îl folosim. Într-un final, doar așa vei ști dacă faci sau nu cea mai bună alegere.

De ce nu este suficient să cunoști doar rata dobânzii?

De obicei, ofertele comerciale enunțate de operatorii bancari și non-bancari pentru produse precum „credite” evidențiază rata dobânzii. Totuși, acest indicator este insuficient pentru a face o alegere: atât băncile cât și organizațiile creditare nebancare percep suplimentar o întreagă serie de comisioane, taxe, costuri de administrare.

Pe lângă mărirea costului creditului, aceste elemente fac și mai dificilă compararea ofertelor.

Exemplu concret:

Vrei să iei 100.000 de lei împrumut, pe un termen de zece ani. Soliciți oferta de la doi operatori.

Oferta 1: o rată a dobânzii anuale de 10 %, pe zece ani, cu un comision inițial de 3 %;

Oferta 2: o rată a dobânzii anuale de 10 % pe zece ani, dar cu un comision lunar de 0.1 %, ce se aplică soldului existent.

Care ofertă crezi că este mai avantajoasă?

Ah… E nevoie de un calculator.

Secret:

Oferta 1: Suma totală de rambursat – 161 580,88 lei. DAE = 11,28%

Oferta 2: Suma totală de rambursat – 165 610,59 lei. DAE = 11,80%.

Cum am calculat?

Formula este următoarea:

m m׳

DAE = Σ Ck(1 + X)− tk = Σ Dl(1 + X)− sl ,

k = 1 l = 1

Pare complicat?

Așa e. De fapt, nu toți cei care au absolvit facultățile cu profil economic știu cum să utilizeze această formulă.

Și dacă sunt și mai multe comisioane, taxeincluse în costul creditului. Rata dobânzii ar putea să nu conteze atât de mult.

Anume acest element a stat la baza introducerii indicatorului DAE și, nu în ultimul rând, obligarea operatorilor de pe piață de a face publică Dobânda Anuală Efectivă. Dacă nu o găsiți pe site, accesați site-ul altei instituții de creditare.

Vigilență maximă!

În cazul în care compania de finanțare nu afișează DAE, acest indicator trebuie cerut. În cazul în care DAE-ul nu este anunțat vizibil pe pliante, bannere, site-ul companiei, acesta este, cel mai probabil, un pas intenționat, realizat în scop de marketing, pentru a ademeni clienți. Evitați pe cât este de posibil astfel de practici.

Totuși, mare atenție:

Ce elemente conține DAE:

● Rata dobânzii;

● Comisioane;

● Taxe;

● Perioada de împrumut.

● Important! În cazul companiilor non-bancare, s-ar putea să întâlniți tot felul de comisioane suspecte, precum cel pentru analiză, pentru recepționarea cererii, costuri administrative – verificați să fie incluse în calcului DAE.

Termenul de credit de asemenea este important. Pentru un termen mai lung, DAE va fi mai mic, dar în termeni băneşti, pentru întreaga perioadă de împrumut vei plăti o valoare mai mare de dobânzi şi comisioane decât într-o perioadă mai scurtă.

Dar, prelungirea termenului influenţează şi la mărimea plăţii lunare a împrumutului.

De aceea, dacă nu eşti sigur că o să poţi achita rata propusă de către operatorul de creditare, solicită o majorare a termenului de împrumut sau anunţă consultantul de credite ce sumă ai prefera să achitaţi lunar şi el deja va alege termenul de împrumut rentabil pentru tine.

Când creditele devin investiții

Nu-ţi fie teamă de credite! Acestea sunt un instrument financiar care, utilizat cu atenție, poate aduce beneficii mult mai mari decât rata dobânzii.

De exemplu:

- Plata lunară a chiriei versus plata lunară pentru un credit imobiliar. Alegând un credit imobiliar te alegi la finalul perioadei și cu un bun în posesie.

- Credit pentru cheltuielile afacerii: Pentru a produce este nevoie de materie primă. Lipsa banilor suficienți ar putea fi un impediment. În situația în care se oferă un credit cu o dobândă mai mică decât valoarea profitului estimat, atunci aceasta e o afacere bună.

- Credit de consum pentru cursuri de perfecționare: o investiție în educație înseamnă beneficii financiare în viitor. De ce nu?

În loc de concluzii:

Evaluați necesitatea unui credit.

Înainte de a alege instituția financiară care să vă crediteze, solicitați oferte de la mai mulți operatori de pe piață.

Solicitați DAE și asigurați-vă că sunt incluse toate elementele în calcul.

Analizați perioadele propuse pentru rambursare. Ele pot schimba costul final al creditului.

Investiți inteligent. Banilor le place atenția.